Unser Krankentagegeld für gesetzlich Krankenversicherte ergänzt Ihre Berufsunfähigkeitsabsicherung passgenau.

So können Sie Ihre Arbeitskraft zu 100% absichern

Was passiert, wenn Sie länger krank sind?

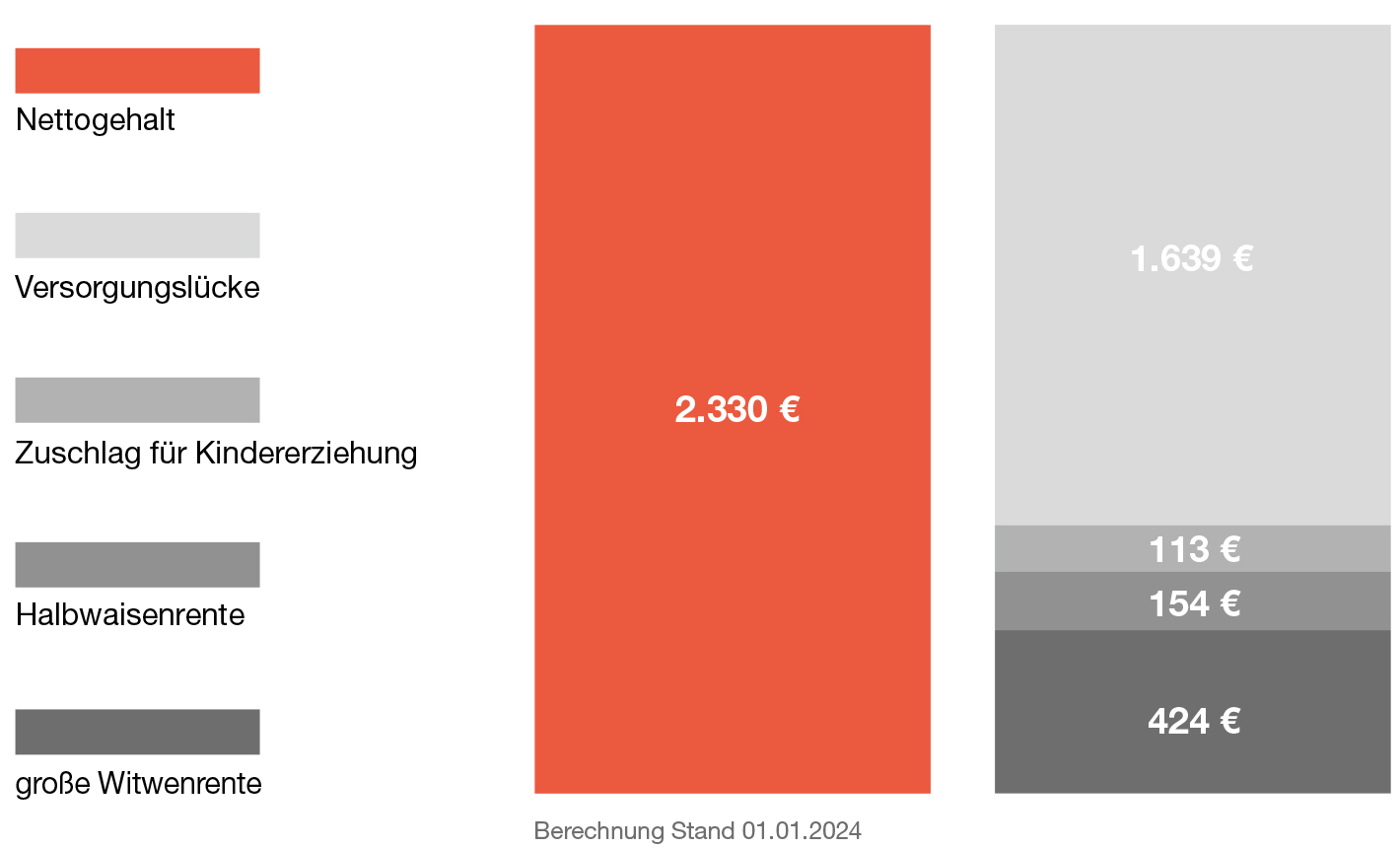

Ihr Arbeitgeber zahlt nur für 6 Wochen Ihr gewohntes Gehalt weiter. Danach erhalten Sie ein deutlich geringeres gesetzliches Krankengeld von Ihrer Krankenkasse. Mit weniger Einkommen wird es oft schwierig, den Lebensstandard zu halten.

Mit dem Krankentagegeld der Generali können Sie Ihren Einkommensausfall optimal auffangen.

Welche Vorteile haben Sie bei längerer Krankheit?

Wenn Sie länger krankgeschrieben sind, erhalten Sie von Ihrer Krankenkasse ein Krankengeld. Dadurch entsteht eine Lücke zu Ihrem gewohnten Einkommen. Unser Krankentagegeld hilft Ihnen, diese Lücke auszugleichen. So ist Ihr Lebensstandard durchgehend geschützt.

Können Sie für den selben Zeitraum Krankentagegeld und

eine BU-Rente bekommen?

Oft werden die Zahlungen miteinander verrechnet oder eine

Rückzahlung wird nötig. Die Generali bietet mit dem Tarif KTBU

eine besonders vorteilhafte Regelung: Erhalten Sie bei einer

festgestellten Berufsunfähigkeit für den gleichen Zeitraum eine

BU-Rente und eine KT-Zahlung, so dürfen Sie beide Zahlungen

behalten.

Wie hilft Ihnen das Krankentagegeld in Ihren Job zurückzukehren?

Viele möchten aus einer längeren Arbeits- oder Berufsunfähigkeit irgendwann wieder zurück in den Job. Unser Krankentagegeld erhalten Sie auch während Ihrer medizinischen Reha oder Ihrer schrittweisen Wiedereingliederung. Es ergänzt die staatlichen Leistungen und gleicht Ihre geringeren Einnahmen aus.

Müssen Sie das Krankentagegeld versteuern?

Gute Nachrichten: Ihr Krankentagegeld ist steuerfrei. Wie Sie es verwenden, entscheiden Sie selbst. Sie erhalten den gewählten Tagessatz für jeden Tag, also auch für Samstage, Sonntage und Feiertage.